[조정근 서경대 경영학부 교수 조선비즈 국제세무 인터뷰 기사] "미국은 취득세·종부세 없다…재산세는 낸 만큼 소득공제"

조회 수 9789 추천 수 0 2020.09.22 09:20:54

조정근 서경대 교수는 "미국에서는 연방소득세를 내는 납세자에게는 사실상 재산세 부담이 없다"고 말한다 .

“미국과 비교해 우리나라 보유세가 낮다고 말하는 것은 장님이 코끼리를 만지는 격입니다.”

보유세란 재산세·종합부동산세 등 부동산을 갖고 있는 사람에게 매년 부과하는 세금이다. 지난해 우리나라의 GDP(국내총생산) 대비 보유세 비율은 0.87%. 캐나다(3.13%) 뿐만 아니라 영국(3.09%), 미국(2.69%), 프랑스(2.65%) 등 선진국뿐 아니라 OECD 33개국 평균(1.06%)보다 낮다. 정부는 이 통계 숫자를 최근 보유세 대폭 인상 근거로 제시한다.

그러나 미국 세법 전문가인 조정근 서경대 교수(경영학과)는 “보유세 비율이란 단순 수치만으로 한국과 미국 납세자들의 실제 세금 부담 수준을 비교하면 큰 오류가 생긴다”고 지적했다. 그는 미국 카네기멜론대학에서 경영학석사, 프랑스 ESG Management School (Ecole Supérieure Gestion)에서 경영학박사 학위를 취득한 미국연방세무사다.

■ “미국 재산세, 낸만큼 대부분 돌려받아”

미국 세법에서 보유세 항목은 재산세뿐이다. 이는 지방세로 우리나라 종부세처럼 국세는 없다. 따라서 미국 재산세는 50개 주는 물론 수십개 카운티(구)마다 과세 표준과 세율이 천차만별이다.

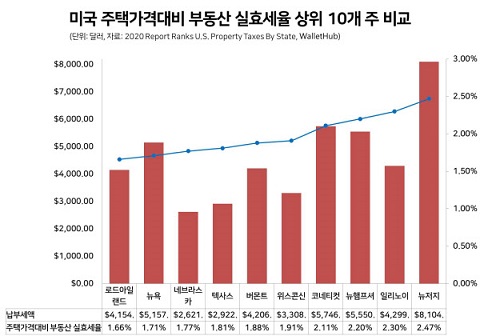

미국의 주별 주택 중위가격 대비 재산세 비율은 ▲하와이 0.27% ▲워싱턴D.C. 0.55% ▲뉴욕 1.71% ▲텍사스 1.81% ▲뉴저지 2.47% 등이다. 포브스에 따르면 올 2월 기준 실효세율이 가장 높은 뉴저지주(2.47%)의 경우 2019년 가구당 평균 재산세는 8104달러(약 963만원)였다. 반면 실효세율이 가장 낮은 하와이(0.27%)는 평균 1607달러(약 191만원)에 그쳤다. 이렇게 보면 보유세 부담이 우리나라보다 낮은 주도 있고 높은 주도 있는 것처럼 보인다.

미국의 주택가격대비 부동산 실효세율과 실제 납부세액 추이

하지만 조 교수는 “명목세율 수치를 통한 단순 비교는 의미가 없다”고 했다. 실제 미국 납세자들은 지방세인 재산세 납부액을 연방소득세 신고 때 부부합산 연간 1만 달러까지 소득공제를 받는다. 때문에 가계의 소득수준에 따른 소득 공제 후 납부한 재산세의 실효세율은 매우 차이가 크다는 것이다. 그는 “재산세만 내고 소득세를 내지 않는 예외적인 경우를 제외하면 어차피 내야 할 소득세 상당부분을 세목만 바꿔 재산세로 납부하는 셈”이라고 했다.

여기에 소득공제 혜택까지 반영하면 실제 부담할 세금은 더 줄어든다. 우선 2017년 개정한 이른바 ‘트럼프 세법(Tax Cuts and Jobs Act)’에 따라 주택담보대출금 중 최대 75만 달러(약 8억8500만원)에 대한 이자를 연방소득세에서 공제한다. ‘홈에퀴티론(Home Equity Loan)’은 주담대에서 담보주택의 가격이 상승한 비율을 LTV에 반영해 발생한 여유분에 대한 추가 대출을 하는 제도인데, 이렇게 대출한 돈을 적격한 주택개량 및 보수비용에 사용하면 총 75만 달러의 주담대 한도내에서 홈에퀴티론 이자비용 역시 소득공제 항목에 포함된다.

■ “취득세는 없고, 양도세율도 15%로 낮아”

미국은 보유세가 높은 편이지만 취득·양도세 부담이 현저히 낮다.

미국은 재산세 비율이 상대적으로 높은 대신 거래세 부담은 우리나라보다 훨씬 낮다. 조 교수는 “미국에서는 집을 살 때 취득세가 없다”면서 “뉴욕시만 100만 달러 이상 고가주택에 ‘맨션택스(Mansion Tax)’로 취득가액의 1~2.5%를 부과한다”고 했다. 소유권 이전등기에 필요한 행정 수수료 100~300달러만 지불하면 된다.

양도소득세 부담도 미국이 더 적다. 우리나라 개정세법은 다주택자의 양도차익에 최대 75%까지 세율을 부과할 예정인 반면, 미국은 1년 이상 장기보유 자산에 대해 15~20% 세율을 적용한다. 주택을 여러 채 보유해도 2년 이상 실거주한 메인 홈(Main Home) 한 채를 부부 공동명의로 신고하면 부부합산 양도 차익 50만 달러(약 5억9000만원)까지는 비과세한다. 양도차익 100만 달러가 발생했다면 50만 달러에만 15% 양도세를 부과하는 것이다. 다주택 보유에 따른 양도세 중과는 아예 없다.

■ “미실현 수익에 과세? 조세 저항 부딪칠 우려”

조 교수는 “공시가격을 올려 보유세 부담을 높이는 현행 한국의 과세 방식에는 큰 문제가 있다”고 지적했다. 정부는 공시가격 현실화를 이유로 시세 상승률 이상으로 매년 공시가격을 끌어올리고 있다. 지난해 기준 실거래가 대비 공시가격 비율(공시가격 현실화율)은 단독주택 53%, 공동주택 68% 수준이었다. 정부는 앞으로 시세 9억~15억 미만 주택은 70%, 15억~30억 미만은 75%, 30억 이상 주택은 80%까지 올린다는 목표다.

미국에서는 보유세를 매길 때 ‘세무상 과세표준(Adjusted Tax Basis)’을 사용한다. 일반 고정자산처럼 주택 취득 당시의 ‘취득 가격’을 기준으로 여기에 중개수수료·소유권이전등기 비용 등을 더한 값이다. 이후 과세 표준은 지방정부 소속 감정평가사가 매년 감정평가한 결과를 토대로 변동하는데, 변동률은 일정 한도 이내로 제한한다. 예컨대 캘리포니아주는 1978년 이후 매년 감정가격을 전년 대비 2% 이상 올릴 수 없도록 돼 있다.

조 교수는 “미국에 비해 한국의 보유세는 미실현 수익에 대한 과세 성격이 강하다”면서 “자산가치가 높아졌다는 이유만으로 세금 부담이 높아지면 자산은 있지만 소득이 없는 노년층 중심으로 조세 저항이 심할 것”이라고 했다. 그는 “주택 보유 비용이 늘어나면 시장에선 집을 사지 말라는 신호로 받아들인다”면서 “시장에서 거래가 줄어들 경우 발생할 부작용도 고려해야 한다”고 했다.

<원문 출처>

땅집GO http://realty.chosun.com/site/data/html_dir/2020/09/18/2020091801183.html

<관련 기사>

조선일보 http://news.chosun.com/pan/site/data/html_dir/2020/09/21/2020092100854.html